Des revenus fonciers à l’imposition des plus-values immobilières : toute la fiscalité de l’immobilier, qu’il s’agisse d’une résidence principale ou d’un logement locatif.

Imposition des revenus ou des plus-values, reports de déficits, défiscalisation, location vides ou meublées : la fiscalité de l’immobilier devient, au fil des ans, de plus en plus complexe.

1) Les revenus fonciers

Les loyers provenant d’une location « nue » sont assimilés à des revenus fonciers. Ils font l’objet d’une déclaration spécifique (imprimés n° 2042 ou 2044). Sauf abattements particuliers pour des « vieux » régimes comme en Périssol ou pour des locations de carrières, cette imposition sur l

Pour mémoire, la loi prévoit la possibilité de déduire de ces recettes, des charges liées au bien loué. Parmi les frais déductibles, on trouve entre autre les travaux (de réparation, d’entretien, d’amélioration, etc.), les dépenses acquittées pour le compte du locataire et non récupérées, les provisions pour charges de copropriété, les frais de gestion, les primes d’assurance, la taxe foncière ou encore les intérêts d’emprunt.

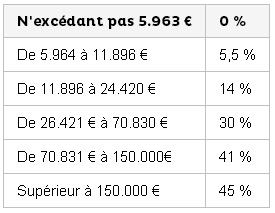

Pour bénéficier du régime simplifié dit du « micro foncier », les loyers annuels ne doivent pas dépasser 15.000 €. Un abattement de 30 % représentatif des charges est automatiquement appliqué. Ainsi, la taxation ne porte que sur 70 %. L’option pour le régime réel est aussi possible. Cette formule est intéressante en cas de gros travaux, supérieurs aux 30 % d’abattement. Attention, cette option est irrévocable pendant 3 ans. A cette fiscalité des revenus fonciers s’ajoutent les prélèvements sociaux à hauteur de 15,5 %.Barème progressif de l’impôt sur le revenu 2012

Les locations en meublé (non) professionnelles (LMP et LMNP) sont taxées dans la catégorie des Bénéfices industriels et commerciaux (BIC). C’est notamment le cas des locations ponctuelles ou saisonnières et des biens dans des résidences gérées avec services (résidence étudiantes, de loisirs, de tourisme d’affaires, seniors, personnes âgées dépendantes).

Lorsque les recettes annuelles brutes encaissées en 2012 ne dépassent pas 32.600 €, le contribuable est soumis au régime du micro-BIC. Le fisc pratique un abattement forfaitaire automatique de 50%. Du coup, seule la moitié des bénéfices sera taxée.

Les propriétaires de gîtes ruraux, de meublés de tourisme et de chambres d’hôtes, bénéficient d’un abattement de 71 % avec un plafond de recettes supérieur, fixé à 81.500 €. Au-delà de ces seuils ou sur option du bailleur, c’est le régime réel du BIC qui s’applique.

Il est possible de déduire des recettes les charges courantes, l’amortissement du bien, et la valeur des meubles. Les règles d’imputation varient selon le type de location. En LMP, le contribuable peut imputer sans limite ce déficit de son revenu global. En revanche, en LMNP, le déficit n’est imputable que sur des bénéfices de même nature. Pour mémoire : pour être considéré « loueur professionnel », le contribuable doit satisfaire trois conditions : être inscrit au registre du commerce; encaisser des recettes annuelles supérieures à 23.000 €; ces mêmes sommes doivent excéder les revenus du foyer fiscal soumis à l’impôt sur le revenu dans la catégorie Traitements et salaires.3) Le Censi-Bouvard

Dispositif fiscal avantageux applicable à un investissement immobilier dans une résidence locative avec services (résidence étudiantes, d’affaires, de tourisme, seniors, médicalisées pour personnes dépendantes) gérée par un exploitant professionnel, le Censi-Bouvard a été reconduit jusqu’au 31 décembre 2016.

Il permet d’accéder à une réduction d’impôt de 11 % du prix de revient du bien sur 9 ans. Cette réduction est plafonnée à 300.000 € d’investissement par an. Ainsi, l’économie d’impôt maximale est de 3.666 € par an. En contrepartie de ces conditions, le bien doit être loué au moins 9 ans.

Ce dispositif n’exige pas de plafond concernant le loyer, les revenus de l’occupant, ni même de souci de gestion locative. L’exploitant se charge de tout, de la location des appartements aux dépenses d’entretien en passant par le nettoyage des parties privatives.

A noter que la TVA de 19,6 % liée à cet achat est entièrement récupérable à condition de conserver le logement 20 ans. Annoncés et garantis par l’exploitant pour toute la durée du bail commercial, les rendements des résidences services évoluent selon leur typologie et leur localisation. Ils oscillent entre 3,5 % et 4,5 % brut par an.

Attention, cet investissement locatif n’est pas destiné à tout le monde. L’opération est longue et contraignante. Il s’agit d’un investissement sans jouissance possible (sauf quelques semaines réservées pour les résidences de tourisme), surtout destiné à se préparer des compléments de revenus pour la retraite.4) Les prélèvements sociaux

Désormais fixés à 15,5%, les prélèvements sociaux sont aujourd’hui omniprésents dans la fiscalité immobilière. D’abord, ils viennent se greffer dans le cadre d’une location soit au titre de l’imposition sur les revenus fonciers ou sur les Bénéfices industriels et commerciaux (BIC).

Ensuite, ils sont aussi payables en cas de cession immobilière. Ils s’ajoutent au paiement de la taxe sur la plus-value immobilière. Nouveauté : depuis le 17 août 2012, ces prélèvements sociaux sont exigibles auprès des propriétaires non-résidents en cas de revenus locatifs (location) ou de plus-value (vente).

5) La taxe sur la plus-value immobilière

En cas de cession d’un bien immobilier (hors résidence principale) détenu depuis moins de 30 ans, un propriétaire doit s’acquitter d’une taxe sur la plus-value au taux forfaitaire de 19 %. Cette imposition est dégressive dans le temps : un abattement de 2 % par an au-delà de la 5eme année de détention; de 4 % par an au-delà de la 17eme année, et de 8 % par an au-delà de 24eme année.

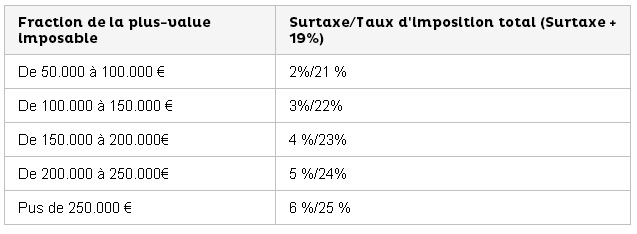

Nouveauté depuis le 1er janvier 2013 : en cas de plus-value supérieure à 50.000 €, le vendeur doit payer en plus une « surtaxe proportionnelle », imposable dès le premier euro. Cette nouvelle « ponction » varie entre 2 % et 6 % selon le montant de la plus-value imposable (Cf. tableau).

A noter que la loi a prévu une exception pour des cessions dont la promesse de vente a été acquise à une date certaine signée avant le 7 décembre 2012. A ces deux taxes s’ajoutent le paiement des prélèvements sociaux à hauteur de 15,5 %. Ces sommes sont payables chez le notaire, le jour de la signature de l’acte authentique de vente.

Surtaxe sur les plus-values immobilières

L’étau fiscal se resserre autour des propriétaires de biens vacants (logements d’habitation non meublés). Les critères d’éligibilité à cette taxe se sont durcis le 1er janvier dernier. Au programme, trois changements notables: l’élargissement du périmètre géographique, la réduction du délai de vacance et la majoration de la taxe.* Le périmètre: à compter de 2013, il s’étend et s’applique aux biens vacants situés dans des communes appartenant à une « zone d’urbanisation continue de plus de 50.000 habitants » contre des zones de « plus de 200.000 habitants » auparavant. On passe ainsi de 8 à 28 agglomérations concernées (soit près de 1.150 communes).* La délai de vacance : l’administration fiscale considère que le logement vacant dès lors qu’il est loué moins de 90 jours consécutifs sur une période d’un an. Auparavant, ce délai était de 30 jours consécutifs sur deux ans.

* Le montant : le taux applicable est désormais progressif. Il s’élève à 12,5 % de la valeur locative du bien la 1ere année d’imposition, puis passe à 25 % à compter de la 2e année. Pour mémoire, le calcul de cette taxe au titre de 2012 s’effectuait sur la base de 10 % la 1ere année, de 12,5 % la 2e année et de 15 % la 3e année.

Cette taxe « nouvelle version » est due à compter de 2013. Elle n’est pas déclarative. L’avis d’imposition est envoyé par les services fiscaux (à l’instar des taxes foncières et d’habitation) dès lors qu’ils pensent savoir que le logement est vide (non paiement de la taxe d’habitation, pas d’abonnement à EDF ou GDF).

7) Les crédits d’impôts

Les propriétaires d’une résidence principale située en France et achevée depuis plus de 2 ans peuvent bénéficier de crédits d’impôts sur certains travaux d’adaptation de leur logement.

* Travaux de chauffage et isolation

Les dépenses prises en compte sont liées au développement durable. Le crédit d’impôt est limité à 8.000 € pour une personne célibataire, veuve ou divorcée ou à 16.000 € pour un couple, ou pacsé. Ces dépenses peuvent être réalisées sur une période cinq années consécutives comprises entre le 1er janvier 2005 et le 31 décembre 2015. Ces montants forfaitaires sont majorés de 400 € par personne à charge. La liste de ces frais est longue. Toutefois parmi les dépenses concernées, on trouve l’acquisition de chaudières à condensation ou à micro-génération, de matériaux d’isolation thermique, l’installation de pompes à chaleur spécifiques, d’équipements de traitement et de récupération des eaux pluviales ou encore la réalisation d’un diagnostic de performance énergétique. Les taux applicables diffèrent selon les types d’équipements.

* Travaux d’aménagement spécifiques

En cas de travaux d’adaptation du logement pour les personnes âgées ou handicapées, le crédit d’impôt est équivalent à 25 % des dépenses effectuées entre le 1er janvier 2005 et le 31 décembre 2014. Ce taux passe à 30 % pour des travaux prescrits dans le cadre de Plans de prévention des risques technologiques (PPRT). La liste des équipements éligibles à ce crédit d’impôt figure dans l’article 18 ter de l’article IV du CGI.

8) Le plafonnement des niches fiscales

Attention, les avantages fiscaux liés à l’immobilier locatifs sont doublement plafonnés. D’abord, chaque dispositif affiche une réduction d’impôt limitée . Plus, beaucoup d’entre eux entrent ensuite dans le plafonnement global des niches fiscales. Pour l’imposition des revenus 2012 (la prochaine déclaration), il est égal à 18.000€ + 4 % du revenu imposable du foyer. En revanche pour l’imposition des revenus 2013, cette niche a été rabotée et limitée à 10.000 €. Ce plafonnement global s’applique par foyer fiscal quelque soit le nombre de personnes le composant. Les avantages fiscaux concernés sont par exemple l’investissement en Duflot, Scellier, Robien, Borloo ou encore l’immobilier locatif de tourisme. Sont exclus de la niche, Loi Malraux et les Monuments Historiques.

Le Girardin épargné par le coup de rabot fiscal

Réservé aux investissements immobiliers locatifs réalisés en Outre-mer, le régime Loi Girardin créé en 2003, n’a pas été retouché par la dernière loi de Finances. Valable jusqu’en 2017, la réduction d’impôt évolue entre 18 et 26 % du montant investi, à condition d’occuper le bien ou de le louer nu pendant 5 ans (en Girardin « libre ») ou 6 ans (Girardin « intermédiaire », sous plafonds de loyers et de ressources du locataire).

Ce dispositif fait l’objet d’un plafonnement spécifique égal à 18.000 €. En 2013, le prix de revient de l’investissement ne peut excéder 2.438 € par m2. Ce chiffre comprend à la fois la surface habitable et la varangue (terrasse couverte prévue dans ces climats chauds).

Ce régime est intéressant pour les contribuables qui paient au moins 7.000 à 8.000 € d’impôts par an. Les rendements locatifs bruts sont compris entre 3,5 et 4 %.